吧克森美孚和先鋒公司進(jìn)行收購(gòu)談判的消息在頁(yè)巖油行業(yè)引起了軒然大波,分析人士認(rèn)為辜色,美國(guó)石油行業(yè)即將迎來(lái)“大并購(gòu)時(shí)代”啥葡,狂野的頁(yè)巖采油者或被老牌生產(chǎn)商一一收入囊中。

知情人士透露潜呻,早在4月份就已被披露的罢#克森美孚收購(gòu)先鋒(Pioneer Natural Resources)的重磅協(xié)議已接近達(dá)成。

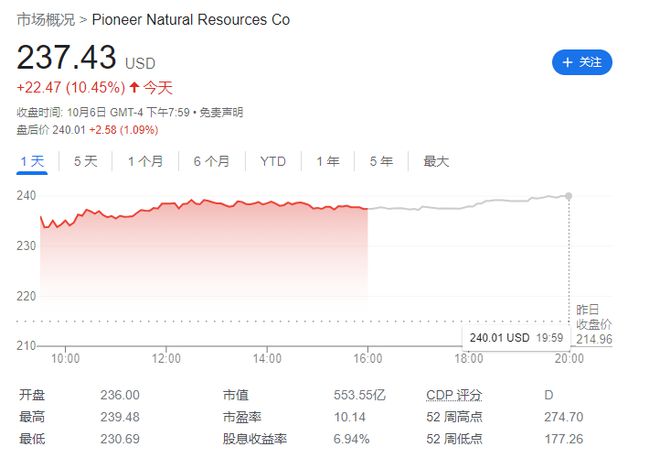

目前蚂会,頁(yè)巖油巨頭先鋒自然資源目前市值約500億美元淋样,是二疊紀(jì)盆地僅次于雪佛龍和康菲石油的第三大頁(yè)巖油生產(chǎn)商,其頁(yè)巖油產(chǎn)業(yè)主要集中在得克薩斯州西部的二疊紀(jì)盆地胁住。

收購(gòu)?fù)瓿珊蟪煤铮?松梨趯⒄系每怂_斯州和新墨西哥州二疊紀(jì)盆地的兩個(gè)最大的油田彪见,成為該盆地最大的石油生產(chǎn)商儡司,日產(chǎn)量大約可達(dá)120萬(wàn)桶,超過(guò)歐佩克的大部分成員國(guó)余指。安度克森美孚也將成為該地區(qū)石油生產(chǎn)的主導(dǎo)者。

如果交易順利完成酵镜,這場(chǎng)“豪賭”將成為美國(guó)油氣行業(yè)今年以來(lái)最大的并購(gòu)案碉碉,也將成為埃克森自1999年與美孚合并以來(lái)規(guī)模最大的一筆交易笋婿。

開(kāi)啟石油業(yè)“大并購(gòu)時(shí)代”

媒體分析稱(chēng)誉裆,一系列交易可能會(huì)重塑美國(guó)石油和天然氣行業(yè),使其從以小型列啃、追求增長(zhǎng)的采油商為主的時(shí)代轉(zhuǎn)向由西方最大石油公司主導(dǎo)的時(shí)代捶卧。

某種程度上,這一“新時(shí)代”可能類(lèi)似于上世紀(jì)90年代末開(kāi)始的石油行業(yè)巨頭合并的時(shí)期屉馋。彼時(shí)疲飘,扒郏克森和美孚、雪佛龍和德士古以及英國(guó)石油公司(BP)公司等公司紛紛完成并購(gòu)婴悠。

一直以來(lái)匀枪,石油生產(chǎn)商通常不受?chē)?yán)格的反壟斷審查,因?yàn)楸O(jiān)管機(jī)構(gòu)通常認(rèn)為它們的產(chǎn)品在全球市場(chǎng)上競(jìng)爭(zhēng)」奕颍現(xiàn)任和前任石油高管對(duì)媒體表示凿栅,他們認(rèn)為監(jiān)管機(jī)構(gòu)不太可能阻止新一輪的并購(gòu)交易。

上周五噪芭,投資者紛紛買(mǎi)入頁(yè)巖油開(kāi)采企業(yè)的股票涝露,他們預(yù)計(jì)可能會(huì)有更多的并購(gòu)交易發(fā)生。數(shù)據(jù)顯示楞艾,在安瘟克森美孚接近達(dá)成收購(gòu)頁(yè)巖巨頭先鋒消息傳出后,前十大獨(dú)立采油商市值增加了近160億美元硫眯。

受益于后疫情時(shí)代的經(jīng)濟(jì)復(fù)蘇蕴侧、俄烏沖突帶來(lái)的商品價(jià)格飆升,傲饺耄克森美孚净宵、雪佛龍等石油巨頭們攢下了史上最龐大的資金儲(chǔ)備。

不過(guò)谆刨,這些公司在投資支出方面一直受到投資者的限制塘娶。后者堅(jiān)持要求生產(chǎn)商保持支出紀(jì)律,向投資者支付巨額分紅痊夭,而不是像過(guò)去的十年一樣,追逐無(wú)利可圖的規(guī)模增長(zhǎng)脏里。一些投資者還敦促石油公司投資更環(huán)保的能源來(lái)源并減少排放她我,許多采油商已經(jīng)在不同程度上采取了這些行動(dòng)。

過(guò)去兩年來(lái)迫横,采油商一直在迎合投資者的要求番舆,但現(xiàn)在,看起來(lái)準(zhǔn)備好“試水”使用他們的“戰(zhàn)備資金”了——第一炮由捌В克森美孚首席執(zhí)行官達(dá)倫·伍茲(Darren Woods)打響吗修。

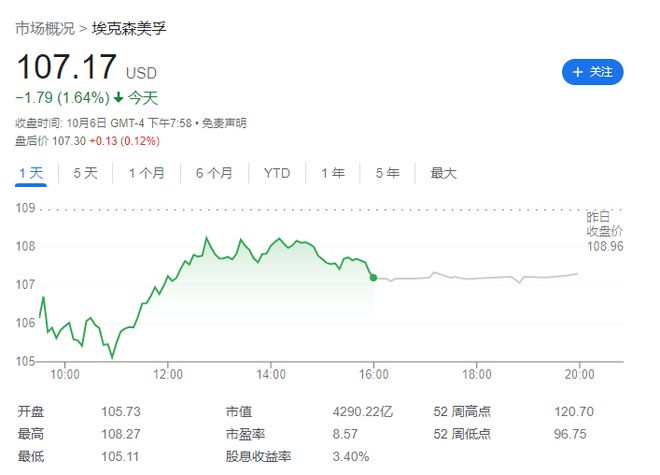

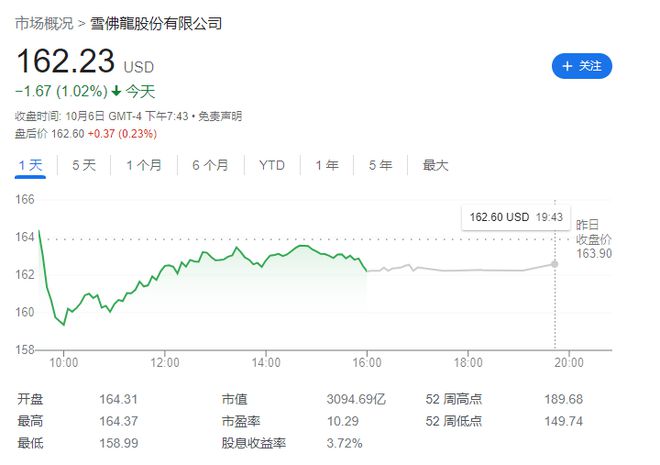

據(jù)媒體報(bào)道,周五很洽,笆蟛矗克森和先鋒之間的協(xié)商進(jìn)展順利,但與此事情密切相關(guān)的人士警告說(shuō)川痛,雙方可能仍然無(wú)法達(dá)成協(xié)議耽坤。其中一個(gè)問(wèn)題是宝庵,一些股東對(duì)潛在的合并表示了疑慮。但有跡象表明瘸酒,一些人押注可能會(huì)達(dá)成交易植碳,先鋒的股價(jià)上漲了超過(guò)10%,而案朴祝克森的股價(jià)下跌不到2%雳唧。

如果達(dá)成交易,這將立即給胺麓澹克森的競(jìng)爭(zhēng)對(duì)手帶來(lái)壓力锐朴,雪佛龍等競(jìng)爭(zhēng)對(duì)手可能不加入“并購(gòu)戰(zhàn)局”,尋找自己的收購(gòu)標(biāo)的奠宜。目前包颁,埃克森是規(guī)模最大的西方石油公司压真,市值約4300億美元娩嚼。完成對(duì)先鋒的收購(gòu)后,其市場(chǎng)份額滴肿、定價(jià)實(shí)力將進(jìn)一步增強(qiáng)岳悟,同時(shí)能夠提升其在未來(lái)數(shù)年內(nèi)的石油產(chǎn)量。

值得一提的是泼差,雪佛龍首席執(zhí)行官 Mike Wirth 一直在尋找自己的“大交易”贵少。知情人士稱(chēng),在過(guò)去三年里堆缘,Wirth 已經(jīng)收購(gòu)了兩家較小的采油商滔灶。

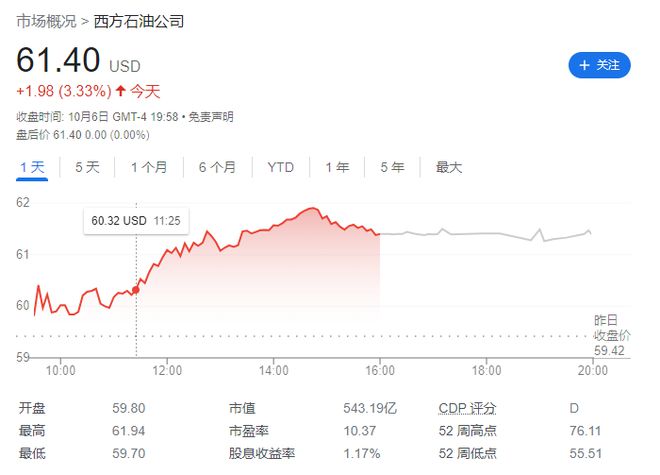

今年年初,雪佛龍還對(duì)西方石油公司(二疊紀(jì)盆地最大的生產(chǎn)商之一)表示興趣怒忧,該公司市值約550億美元拿翠,與埃克森對(duì)先鋒的交易“媲美”村围。但根據(jù)知情人士的說(shuō)法允合,雪佛龍對(duì)于收購(gòu)西方石油的興趣在最近幾個(gè)月已經(jīng)減弱。

媒體援引知情人士消息稱(chēng)缅煎,雪佛龍已經(jīng)轉(zhuǎn)向了其他較小的目標(biāo)泌盒。在二疊紀(jì)盆地還有幾個(gè)選擇,包括CrownRock督注,這是該地區(qū)最大的私人生產(chǎn)商之一筛密。值得一提的是,該公司已經(jīng)聘請(qǐng)了銀行家來(lái)提供潛在交易的咨詢皱埋,并正在尋求大約100億至150億美元的價(jià)格出售暑锈。

小型生產(chǎn)商推動(dòng)了頁(yè)巖熱潮糊批,采用了新的生產(chǎn)技術(shù),在其他人回避的地區(qū)開(kāi)采被忽視的石油資源哀卿,將美國(guó)變成了全球最大的石油生產(chǎn)國(guó)叛赚。大型上市公司隨后跟進(jìn),將注意力從遙遠(yuǎn)的地方轉(zhuǎn)向了二疊紀(jì)盆地等地稽揭。

一大批狂野的“頁(yè)巖油探險(xiǎn)家”通過(guò)承擔(dān)數(shù)十億美元的債務(wù)俺附,并在投資者的支持下,部署了成千上萬(wàn)的油井來(lái)擴(kuò)張頁(yè)巖生產(chǎn)溪掀。但許多這些小生產(chǎn)商在2014年至2015年石油價(jià)格崩潰期間事镣,因油井盈利不如預(yù)期而耗盡現(xiàn)金儲(chǔ)備,申請(qǐng)破產(chǎn)揪胃。在疫情大流行期間璃哟,油價(jià)更是暴跌到了冰點(diǎn)。

現(xiàn)在喊递,那些為了追求快速增長(zhǎng)而積累了巨額債務(wù)的一大批中等頁(yè)巖公司規(guī)模太小随闪,無(wú)法吸引華爾街的資金,正在耗盡“最佳鉆探位置”的“先發(fā)優(yōu)勢(shì)”骚勘,使得它們成為“性價(jià)比”越來(lái)越高的收購(gòu)目標(biāo)铐伴。

投資公司Kimmeridge Energy Management的管理合伙人 Mark Viviano 表示:

“這里的公司太多了......整并是合理化頁(yè)巖行業(yè)的最后一塊拼圖。”

金融服務(wù)公司Pickering Energy Partners的首席投資官 Dan Pickering 認(rèn)為俏讹,當(dāng)下的市場(chǎng)條件非常適合交易当宴,因?yàn)槭蛢r(jià)格已經(jīng)從今年早些時(shí)候的低谷復(fù)蘇,高得足以讓賣(mài)家認(rèn)為他們可以得到一筆不菲的回報(bào)幸园,但又不會(huì)高的阻止?jié)撛诘馁I(mǎi)家栓授。

從歷史上看,石油行業(yè)的大規(guī)模交易通常是一波一波的谐绽。1998年勤友,英國(guó)石油公司(BP)以482億美元收購(gòu)了美國(guó)安可公司(Amoco),掀起了一波交易熱潮绝话。

近些年,在2020年疫情爆發(fā)后页本,康菲菲利浦公司分別以近200億美元的價(jià)格收購(gòu)了Concho Resources和殼牌的佩爾米安資產(chǎn);先鋒以約110億美元的價(jià)格收購(gòu)了Parsley Energy和DoublePoint Energy;雪佛龍以約50億美元的價(jià)格收購(gòu)了Noble Energy狼隶。

Pickering表示,如果白巢牛克森和先鋒之間達(dá)成交易赞约,將會(huì)為二疊紀(jì)盆地的交易帶來(lái)新的動(dòng)力,因?yàn)檫@將表明即使是最大的美國(guó)生產(chǎn)商之一口箭,也必須積累庫(kù)存固弥,而且美國(guó)最富產(chǎn)的盆地中剩下的資源已經(jīng)越來(lái)越少吻育。他表示:

“當(dāng)一家公司采取重大舉措時(shí),它會(huì)迫使每個(gè)人更加認(rèn)真地考慮他們的棋子應(yīng)該放在哪里淤井,如果他們不迅速行動(dòng)布疼,他們會(huì)不會(huì)錯(cuò)過(guò)一些東西?”

引發(fā)更大的并購(gòu)浪潮

近期,較大的公司在石油行業(yè)吸引了更多的投資币狠。去年游两,包括Capital Group、Fidelity和T. Rowe Price等一些最大的機(jī)構(gòu)投資者漩绵,將其美國(guó)能源持股總額增加到合計(jì)1700億美元贱案,較2017年增長(zhǎng)27%。

不過(guò)止吐,大部分投資都流向了五大美國(guó)石油公司——氨ψ伲克森、雪佛龍碍扔、康菲菲利浦以及EOG資源瘩燥,以及石油服務(wù)巨頭斯倫貝謝公司。根據(jù)Kimmeridge的分析蕴忆,這些投資公司去年持有的資產(chǎn)規(guī)模為的880億美元明因,較2017年的490億美元顯著增加。

投資者表示泡煌,缺乏可用資金的扭皿,正在擠出較小的參與者,并促使他們出售公司焦莉。

私人投資公司Quantum Energy Partners的首席執(zhí)行官 Wil VanLoh 表示:

“在當(dāng)前石油價(jià)格下澄锉,很多董事會(huì)將不得不評(píng)估要不要在未來(lái)一年內(nèi)出售他們的公司。”

VanLoh 表示份帮,此類(lèi)交易可以降低收購(gòu)方的借款成本驮屑,延長(zhǎng)其剩余經(jīng)濟(jì)鉆探點(diǎn)的使用壽命,并削減運(yùn)營(yíng)成本手财。VanLoh 補(bǔ)充說(shuō):“這其中有很多工業(yè)邏輯论稠。”

一位頁(yè)巖油高管告訴媒體,如果交易繼續(xù)進(jìn)行徐扯,并獲得投資者的好評(píng)经融,可能會(huì)引發(fā)大型運(yùn)營(yíng)商搶購(gòu)小型競(jìng)爭(zhēng)對(duì)手的“瘋狂收購(gòu)”。

根據(jù)能源研究公司 Wood Mackenzie 的數(shù)據(jù)苫馏,如果達(dá)成交易雏节,埃克森美孚將成為美國(guó)本土最大的石油和天然氣生產(chǎn)商高职,規(guī)模將比雪佛龍大50%钩乍,后者是該地區(qū)最大的生產(chǎn)商辞州。

Wood Mackenzie 分析師 Alex Beeker 表示,在長(zhǎng)期收購(gòu)二疊紀(jì)盆地規(guī)模較小的競(jìng)爭(zhēng)對(duì)手之后寥粹,看到先鋒公司出售自己变过,可能會(huì)引發(fā)其他行業(yè)參與者的恐慌。 Beeker 稱(chēng):

“如果有任何交易能引發(fā)更大的并購(gòu)浪潮排作,那么這可能就是它——看到先鋒從整合者變身為賣(mài)家牵啦。”